今日六大机构货币黄金原油观点分析(2025年8月13日)

亚汇网

2025-08-13 14:00:25

分析师ChristianBorjonValencia:美联储降息概率飙升,黄金需要突破...防线才能持续回升

周二晚上公布的美国7月整体CPI年率低于市场预期,增加了美联储在九月降息的可能性,但是剔除高波动性项目的核心CPI年率则跃升至3.1%,暗示通胀回落进展不顺。而现货黄金在数据公布之后一度跌至3331美元,但市场情绪受到特朗普再次抨击美联储独立性的言论支撑,从低位反弹并刷新日高至3359.12美元,最终收涨0.2%。

此外,特朗普提名的美国劳工统计局局长候选人EJAntoni建议暂停发布月度非农就业数据,改为季度发布,理由是现行统计方法和模型存在“根本性缺陷”。

本周美国经济数据密集,除生产者价格指数(PPI)外,还将公布初请失业金人数、零售销售(预计7月环比降至0.5%)、以及密歇根大学消费者信心指数初值(预计升至62)。

美元指数(DXY)下跌0.45%至98.05,这也推动金价逼近3350美元。利率市场数据显示,美联储九月降息概率已经升至95%。

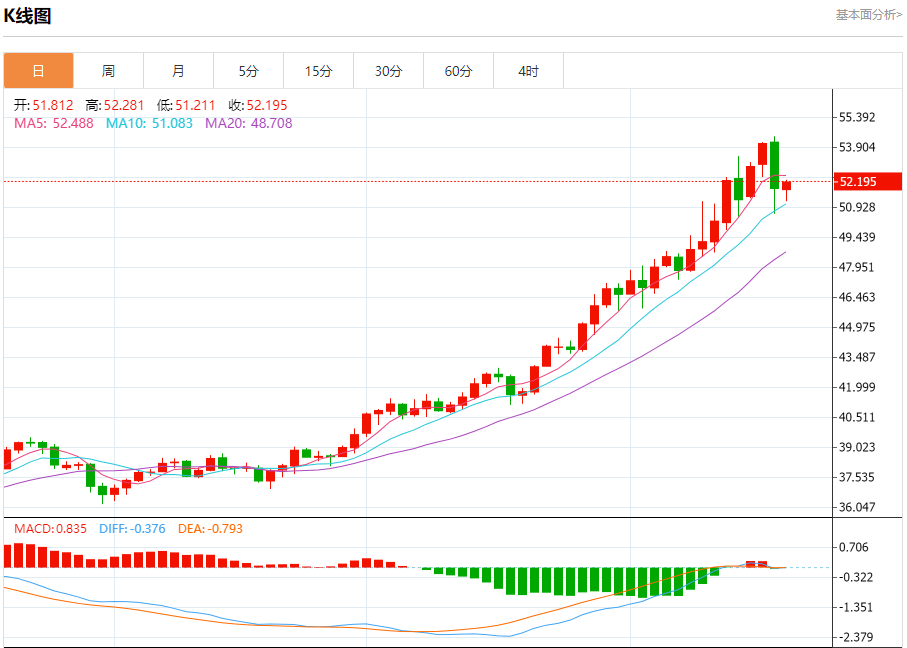

日线级别图表显示,黄金目前正准备测试20日和50日SMA组合而成的阻力区3349-3356美元。若能成功突破,将朝着3380美元发起冲击。但若金价持续下跌并收于3350美元之下,则有可能会滑向100日SMA所处的3285美元。

荷兰国际银行:黄金距离突破历史纪录仅差最后一根“火柴”.....

黄金价格持续稳固在每盎司3300美元上方,我认为距离突破盘整区间、再度冲击历史高位只是时间问题。美国劳动力市场动能放缓、通胀压力居高不下,均为金价提供了坚实支撑。预计第三季度黄金均价将升至每盎司3400美元,第四季度为3450美元,较此前的3200美元显着上调。展望明年,我预计金价将在第一季度突破3500美元关口,26年全年均价预期也从3175美元上调至3512美元。

市场对美联储降息的押注正在升温。我们预计今年内将有三次降息,26年初再有两次,这一节奏明显快于市场目前的定价。而更低的利率通常会推高黄金价格。

利率市场统计显示,投资者认为美联储下个月降息的概率高达90%,至年底前三次降息的可能约为五成。另外市场对美联储独立性的担忧可能进一步提升黄金的避险吸引力。

美联储理事库格勒的辞职,可能为特朗普总统任命一位更契合其降息立场的人选创造机会。而与特朗普关系紧张的美联储主席鲍威尔任期也将于2026年5月结束。上周,特朗普已提名总统经济顾问委员会主席Stephen Miran暂替库格勒。

还需强调的是,央行持续购金和投资者兴趣上升是推动金价上行的另一股力量。在经济前景不确定、各国央行加快去美元化布局的背景下,黄金在全球储备中的比重有望进一步上升。今年上半年,黄金ETF的资金流入创下自20年初以来最快增速,而整体持仓量仍比五年前的历史峰值低约300吨。央行买盘仍在持续,特朗普的贸易战仍未停息,地缘政治风险居高不下,ETF持仓也在扩大,这些因素都托住了当前的金价。我认为美联储重启降息周期,可能就是重新点燃创纪录行情的最后一根火柴。

路透大宗商品和能源技术领域市场分析师:若能收于此位上方,跌势或将有所缓解

美国原油(CLc1)在每桶62.66-64.10美元区间呈中性态势,突破该区间可能暗示后续走向。

目前尚不清楚区间内的盘整将如何结束。若突破64.10美元,将确认小型双底形态,目标指向66.02美元。

不过,市场偏向下行,因正测试62.66美元支撑位,若跌破该位,可能确认(c)浪延续,目标看向61.38美元。

日线图显示,市场可能已完成向64.17美元的回调,即将下跌至60.80美元。对这一波浪的预测分析显示,更低目标位为56.22美元。

若市场能够收于64.17美元上方,则跌破该位的走势将被视为无效。

分析师Christopher Lewis:原油市场多方增产令供应端生变,美油短期或盘整偏下

原油市场交易依然嘈杂且波动剧烈,因为美国、欧佩克和俄罗斯都在大量增产,导致供应端正在快速发生变化。

周二早盘,WTI原油曾试图上涨,但随后回吐了涨幅,显示出犹豫不决的迹象。我们认为,这是一个整体上会继续剧烈波动的市场。上方的65美元是一个关键区域,曾多次充当支撑和阻力。如果能够突破这一水平,就需要应对50日均线的阻力。正因如此,我们认为价格更可能以横盘整理为主,而非单边上涨,因为市场正试图弄清整体需求的变化。

目前,欧佩克计划在9月前扩大供应,美国的原油产量创下新高,俄罗斯也开始向市场大量输送石油。考虑到所有这些因素,我们认为当前市场存在诸多困惑。在方向明朗前,油价可能会继续横盘整理,甚至略微偏向下行。

富国银行:核心CPI创半年新高,降息前景仍有变数

7月份消费者价格指数(CPI)的上涨大致符合预期。整体CPI月率温和上涨0.20%,使得同比增速稳定在2.7%。剔除食品和能源后,核心CPI则更为强劲,月率上涨0.32%,将同比增速推高至3.1%,这是自2月份以来的最高年化读数。由于医疗服务和机票价格并非个人消费支出(PCE)平减指数(美联储首选的通胀衡量指标)的来源数据,我们预计7月核心PCE指数的涨幅会相对温和,初步估计为0.22%。

今天的CPI报告凸显了美联储在平衡“物价稳定”和“最大化就业”双重使命时所面临的挑战。劳动力市场已显示出动能丧失的迹象,但通胀:1)仍高于2%的目标,且2)正朝着错误的方向漂移。

考虑到未来一年通胀仍可能高于目标,我们对美联储降息幅度会超过我们目前预测(未来三次会议每次降息25个基点)持怀疑态度。我们认为,除非劳动力市场出现更显着的恶化,否则目前很难有理由支持采取宽松的货币政策。

野村证券:美联储9月将启动降息 预计三次共降75个基点

野村的经济学家目前预测,由于劳动力市场疲软且通胀风险降低,美联储将在9月开始降息。野村的经济学家在一份报告中写道,美联储可能会在9月的会议上降息25个基点,随后在12月和次年3月再各降一次。尽管分析师的中位数预期是未来三个月内降息25个基点,但经济学家们在降息时机上存在分歧。野村此前是那些预计美联储官员要到今年晚些时候才会放宽政策的机构之一。

(亚汇网编辑:林雪)

周二晚上公布的美国7月整体CPI年率低于市场预期,增加了美联储在九月降息的可能性,但是剔除高波动性项目的核心CPI年率则跃升至3.1%,暗示通胀回落进展不顺。而现货黄金在数据公布之后一度跌至3331美元,但市场情绪受到特朗普再次抨击美联储独立性的言论支撑,从低位反弹并刷新日高至3359.12美元,最终收涨0.2%。

此外,特朗普提名的美国劳工统计局局长候选人EJAntoni建议暂停发布月度非农就业数据,改为季度发布,理由是现行统计方法和模型存在“根本性缺陷”。

本周美国经济数据密集,除生产者价格指数(PPI)外,还将公布初请失业金人数、零售销售(预计7月环比降至0.5%)、以及密歇根大学消费者信心指数初值(预计升至62)。

美元指数(DXY)下跌0.45%至98.05,这也推动金价逼近3350美元。利率市场数据显示,美联储九月降息概率已经升至95%。

日线级别图表显示,黄金目前正准备测试20日和50日SMA组合而成的阻力区3349-3356美元。若能成功突破,将朝着3380美元发起冲击。但若金价持续下跌并收于3350美元之下,则有可能会滑向100日SMA所处的3285美元。

荷兰国际银行:黄金距离突破历史纪录仅差最后一根“火柴”.....

黄金价格持续稳固在每盎司3300美元上方,我认为距离突破盘整区间、再度冲击历史高位只是时间问题。美国劳动力市场动能放缓、通胀压力居高不下,均为金价提供了坚实支撑。预计第三季度黄金均价将升至每盎司3400美元,第四季度为3450美元,较此前的3200美元显着上调。展望明年,我预计金价将在第一季度突破3500美元关口,26年全年均价预期也从3175美元上调至3512美元。

市场对美联储降息的押注正在升温。我们预计今年内将有三次降息,26年初再有两次,这一节奏明显快于市场目前的定价。而更低的利率通常会推高黄金价格。

利率市场统计显示,投资者认为美联储下个月降息的概率高达90%,至年底前三次降息的可能约为五成。另外市场对美联储独立性的担忧可能进一步提升黄金的避险吸引力。

美联储理事库格勒的辞职,可能为特朗普总统任命一位更契合其降息立场的人选创造机会。而与特朗普关系紧张的美联储主席鲍威尔任期也将于2026年5月结束。上周,特朗普已提名总统经济顾问委员会主席Stephen Miran暂替库格勒。

还需强调的是,央行持续购金和投资者兴趣上升是推动金价上行的另一股力量。在经济前景不确定、各国央行加快去美元化布局的背景下,黄金在全球储备中的比重有望进一步上升。今年上半年,黄金ETF的资金流入创下自20年初以来最快增速,而整体持仓量仍比五年前的历史峰值低约300吨。央行买盘仍在持续,特朗普的贸易战仍未停息,地缘政治风险居高不下,ETF持仓也在扩大,这些因素都托住了当前的金价。我认为美联储重启降息周期,可能就是重新点燃创纪录行情的最后一根火柴。

路透大宗商品和能源技术领域市场分析师:若能收于此位上方,跌势或将有所缓解

美国原油(CLc1)在每桶62.66-64.10美元区间呈中性态势,突破该区间可能暗示后续走向。

目前尚不清楚区间内的盘整将如何结束。若突破64.10美元,将确认小型双底形态,目标指向66.02美元。

不过,市场偏向下行,因正测试62.66美元支撑位,若跌破该位,可能确认(c)浪延续,目标看向61.38美元。

日线图显示,市场可能已完成向64.17美元的回调,即将下跌至60.80美元。对这一波浪的预测分析显示,更低目标位为56.22美元。

若市场能够收于64.17美元上方,则跌破该位的走势将被视为无效。

分析师Christopher Lewis:原油市场多方增产令供应端生变,美油短期或盘整偏下

原油市场交易依然嘈杂且波动剧烈,因为美国、欧佩克和俄罗斯都在大量增产,导致供应端正在快速发生变化。

周二早盘,WTI原油曾试图上涨,但随后回吐了涨幅,显示出犹豫不决的迹象。我们认为,这是一个整体上会继续剧烈波动的市场。上方的65美元是一个关键区域,曾多次充当支撑和阻力。如果能够突破这一水平,就需要应对50日均线的阻力。正因如此,我们认为价格更可能以横盘整理为主,而非单边上涨,因为市场正试图弄清整体需求的变化。

目前,欧佩克计划在9月前扩大供应,美国的原油产量创下新高,俄罗斯也开始向市场大量输送石油。考虑到所有这些因素,我们认为当前市场存在诸多困惑。在方向明朗前,油价可能会继续横盘整理,甚至略微偏向下行。

富国银行:核心CPI创半年新高,降息前景仍有变数

7月份消费者价格指数(CPI)的上涨大致符合预期。整体CPI月率温和上涨0.20%,使得同比增速稳定在2.7%。剔除食品和能源后,核心CPI则更为强劲,月率上涨0.32%,将同比增速推高至3.1%,这是自2月份以来的最高年化读数。由于医疗服务和机票价格并非个人消费支出(PCE)平减指数(美联储首选的通胀衡量指标)的来源数据,我们预计7月核心PCE指数的涨幅会相对温和,初步估计为0.22%。

今天的CPI报告凸显了美联储在平衡“物价稳定”和“最大化就业”双重使命时所面临的挑战。劳动力市场已显示出动能丧失的迹象,但通胀:1)仍高于2%的目标,且2)正朝着错误的方向漂移。

考虑到未来一年通胀仍可能高于目标,我们对美联储降息幅度会超过我们目前预测(未来三次会议每次降息25个基点)持怀疑态度。我们认为,除非劳动力市场出现更显着的恶化,否则目前很难有理由支持采取宽松的货币政策。

野村证券:美联储9月将启动降息 预计三次共降75个基点

野村的经济学家目前预测,由于劳动力市场疲软且通胀风险降低,美联储将在9月开始降息。野村的经济学家在一份报告中写道,美联储可能会在9月的会议上降息25个基点,随后在12月和次年3月再各降一次。尽管分析师的中位数预期是未来三个月内降息25个基点,但经济学家们在降息时机上存在分歧。野村此前是那些预计美联储官员要到今年晚些时候才会放宽政策的机构之一。

(亚汇网编辑:林雪)

- 正文结束 -