外汇市场周评:美联储大幅降息预期降温 美元指数有望反弹

亚汇网

2024-10-12 09:20:01

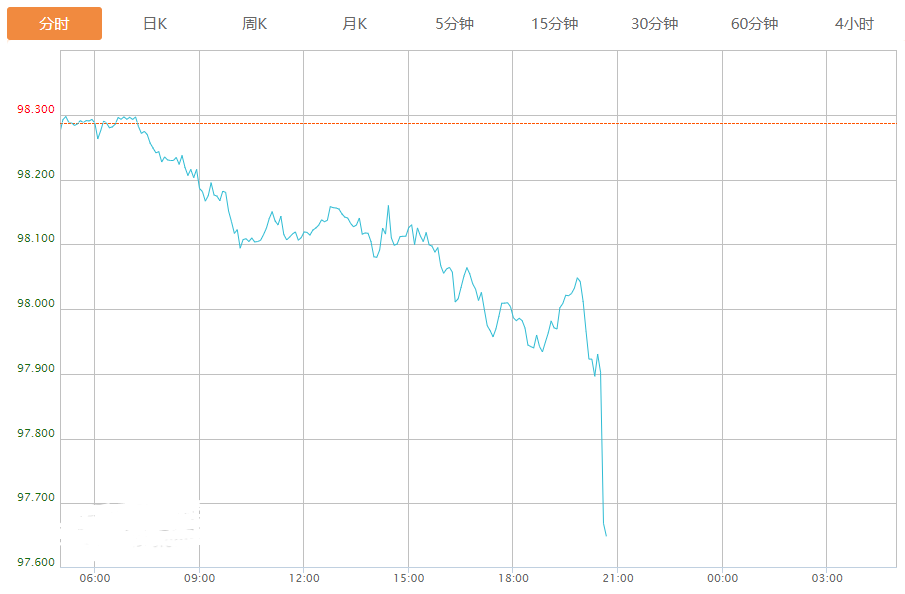

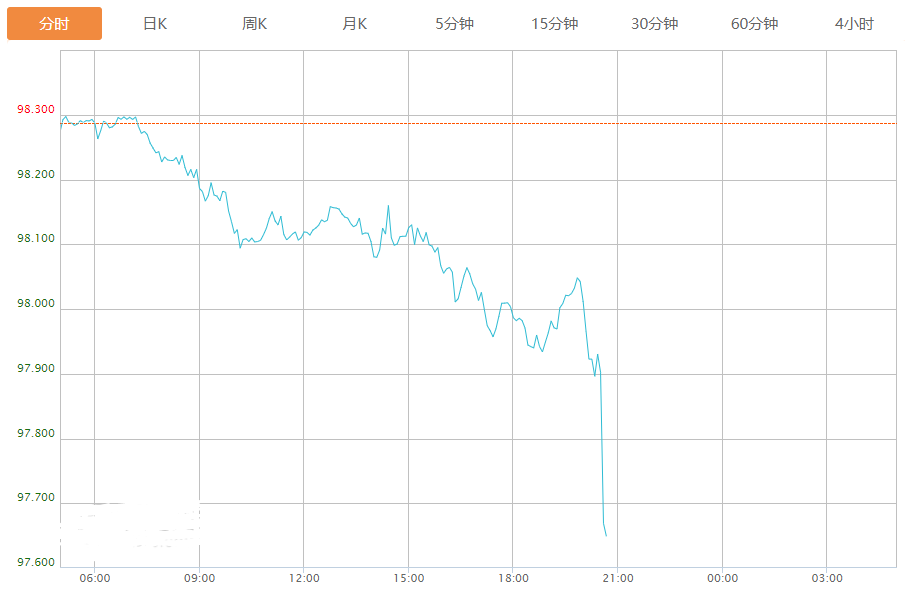

美元 (USD) 在本周非常强劲的反弹后,周五小幅走高,利差成为主要驱动因素。欧元/美元跌向两个月新低 1.0900,将连续第二周收阴,不过本周整体在 1.0940 附近变化不大。 美元(USD)在本周初有所回落,但在美国(US)头条新闻之后又恢复了升势。

主要货币走势分析

美元:美元 (USD) 在本周非常强劲的反弹后,周五小幅走高,利差成为主要驱动因素。下周的问题将是,美国国债利率的上调是否有点过头,因为 9 月份美国消费者价格指数 (CPI) 与上个月相比仅略有上升。这与几位美联储 (Fed) 官员本周的言论相矛盾,即随着美联储确认进一步降息,美国利率将走低。技术上,心理水平 103.00 是第一个上行的水平。再往上看,图表将 103.18 确定为本周的最终阻力位。一旦超过该区域,就会出现一个非常震荡的区域,100 天简单移动平均线 (SMA) 在 103.26,200 天 SMA 在 103.77,关键水平 103.99-104.00 在起作用。不利的一面是,位于 101.91 的 55 日均线是第一道防线,以 102.00 回合水平和关键的 101.90 为支撑,以捕捉任何看跌压力并触发反弹。

欧元:欧元/美元跌向两个月新低 1.0900,将连续第二周收阴,不过本周整体在 1.0940 附近变化不大。 美元(USD)在本周初有所回落,但在美国(US)头条新闻之后又恢复了升势。欧盟将于下周二发布8月工业生产,下周四发布9月HICP最终估值。 德国将于下周二公布10月ZEW经济信心调查,而美国则将于下周四公布零售销售和工业生产数据。从技术角度看,欧元/美元货币对偏向走低。 下行跌破1.1000大关对看涨者有明显的心理影响。 周线图中的技术读数支持看跌,因为该货币对在看跌的200 SMA均线下方度过了一周。 与此同时,欧元/美元正在与走平的20 SMA作斗争,而100 SMA在1.0810附近也失去了方向性力量。 最后,技术指标维持坚挺的下行斜率,即将穿过中线进入负水平,这是确认中期持续下跌的必要条件。

欧元:欧元/美元跌向两个月新低 1.0900,将连续第二周收阴,不过本周整体在 1.0940 附近变化不大。 美元(USD)在本周初有所回落,但在美国(US)头条新闻之后又恢复了升势。欧盟将于下周二发布8月工业生产,下周四发布9月HICP最终估值。 德国将于下周二公布10月ZEW经济信心调查,而美国则将于下周四公布零售销售和工业生产数据。从技术角度看,欧元/美元货币对偏向走低。 下行跌破1.1000大关对看涨者有明显的心理影响。 周线图中的技术读数支持看跌,因为该货币对在看跌的200 SMA均线下方度过了一周。 与此同时,欧元/美元正在与走平的20 SMA作斗争,而100 SMA在1.0810附近也失去了方向性力量。 最后,技术指标维持坚挺的下行斜率,即将穿过中线进入负水平,这是确认中期持续下跌的必要条件。

英镑:英镑(GBP)兑美元(USD)连续第二周录得跌幅,英镑/美元货币对跌至1.3050以下的一个月来最低水平。现在的焦点转移到了英国的一批影响重大的经济数据上,这些数据可能会让人了解市场对英国央行(BOE)下个月的预期。美国经济日历上的数据相对较少,仅有9月份的零售业销售数据值得关注。技术上,英镑/美元最终在周三跌破了位于1.3101的关键50日均线(SMA),此前一周成功守住了该支撑位。由于 14 天相对强弱指数 (RSI) 仍远低于 50 水平,目前在 40 附近,因此在该水平下方的被接受有助于卖家施展拳脚,可能会有更多下行空间。如果英镑的卖盘加剧,100日均线1.2945将成为买方的下一个挽救水平。再往下,1.2790 美元区域将面临考验。 该区域是8月15日低点和200日均线的融合点。

英镑:英镑(GBP)兑美元(USD)连续第二周录得跌幅,英镑/美元货币对跌至1.3050以下的一个月来最低水平。现在的焦点转移到了英国的一批影响重大的经济数据上,这些数据可能会让人了解市场对英国央行(BOE)下个月的预期。美国经济日历上的数据相对较少,仅有9月份的零售业销售数据值得关注。技术上,英镑/美元最终在周三跌破了位于1.3101的关键50日均线(SMA),此前一周成功守住了该支撑位。由于 14 天相对强弱指数 (RSI) 仍远低于 50 水平,目前在 40 附近,因此在该水平下方的被接受有助于卖家施展拳脚,可能会有更多下行空间。如果英镑的卖盘加剧,100日均线1.2945将成为买方的下一个挽救水平。再往下,1.2790 美元区域将面临考验。 该区域是8月15日低点和200日均线的融合点。

美国事件

美国事件

??联邦公开市场委员会(FOMC)周三晚上发布的9月份会议纪要显示,几乎所有市场参与者都认为通货膨胀的上行风险已经减弱,“相当”多数的人支持降息半个百分点,尽管有些人倾向于降息25个基点(bps)。 决策者们还指出,就业和通货膨胀目标面临的风险现在被视为 “大致平衡”。消息公布后,美元在涨跌之间徘徊,投资者最终决定给美元投下信任票。

周四,美国公布了9月份消费者物价指数(CPI)数据。 以CPI衡量的通货膨胀率当月上升0.2%,同比上升2.4%,略高于市场预期。 核心数据也高于预期,但不足以扭转美联储(Fed)的态度。 市场参与者仍在押注央行将在11月实现25个基点的降息。这种猜测背后的理由是,会议以来发布的就业相关数据曾显示,劳动力市场比官员们投票支持缩减50个基点时所想的要强劲。

与此同时,多位美联储官员整周都在发声,他们大多支持这一决定,并表示相信通货膨胀将很快达到央行的目标。除此之外,美国公布了截至10月4日当周的首次申请失业救济人数,结果有点令人失望,因为申请人数意外达到25.8万。 周五,该国发布了9月生产者物价指数(PPI),环比增长1.8%,较前值1.9%有所放缓,但高于预期的1.6%。 从月度来看,生产者物价指数持平,而核心生产者物价指数上涨了 0.2%。

欧洲事件

来自旧大陆的消息远非令人鼓舞。 德国8月份的工厂订单月率大幅下跌5.8%,但同月的工业生产却超出预期地增长了2.9%。 8月份零售销售小幅增长1.6%,9月份消费者物价指数(HICP)月率为-0.1%,年率为1.8%。欧元区8月份零售业销售小幅增长0.8%,10月份Sentix投资者信心指数从上月的-15.4改善至-13.8。

此外,欧洲央行(ECB)发布了9月会议纪要。 该文件显示,决策者预计通货膨胀率将走高,然后在2025年下半年降至目标值。 官员们还指出,采购经理人指数(PMI)制造业产出的负面惊喜表明近期前景可能面临逆风。

其他因素

然而,欧元/美元货币对的走势并非只与欧洲或美国的情况有关。 金融市场正在密切关注中国,因为中国政府预计将采取刺激措施重振经济,但到目前为止,中国政府几乎没有提供有关这些措施的细节。 最初宣布刺激措施所引发的热情已经消退,投资者现在正等待中国财政部部长在周末举行的解释性新闻发布会。

在地缘政治紧张局势日益加剧的情况下,中东消息也令市场信心动摇,这不断增加了石油价格的上涨压力。

尽管如此,华尔街仍然保持了好的状态,标普500指数再创新高。 美股的动能反映了对美国经济的乐观情绪,尽管美联储的态度偏向鸽派,但仍限制了美元的看跌。

(亚汇网编辑:小七)

主要货币走势分析

美元:美元 (USD) 在本周非常强劲的反弹后,周五小幅走高,利差成为主要驱动因素。下周的问题将是,美国国债利率的上调是否有点过头,因为 9 月份美国消费者价格指数 (CPI) 与上个月相比仅略有上升。这与几位美联储 (Fed) 官员本周的言论相矛盾,即随着美联储确认进一步降息,美国利率将走低。技术上,心理水平 103.00 是第一个上行的水平。再往上看,图表将 103.18 确定为本周的最终阻力位。一旦超过该区域,就会出现一个非常震荡的区域,100 天简单移动平均线 (SMA) 在 103.26,200 天 SMA 在 103.77,关键水平 103.99-104.00 在起作用。不利的一面是,位于 101.91 的 55 日均线是第一道防线,以 102.00 回合水平和关键的 101.90 为支撑,以捕捉任何看跌压力并触发反弹。

??联邦公开市场委员会(FOMC)周三晚上发布的9月份会议纪要显示,几乎所有市场参与者都认为通货膨胀的上行风险已经减弱,“相当”多数的人支持降息半个百分点,尽管有些人倾向于降息25个基点(bps)。 决策者们还指出,就业和通货膨胀目标面临的风险现在被视为 “大致平衡”。消息公布后,美元在涨跌之间徘徊,投资者最终决定给美元投下信任票。

周四,美国公布了9月份消费者物价指数(CPI)数据。 以CPI衡量的通货膨胀率当月上升0.2%,同比上升2.4%,略高于市场预期。 核心数据也高于预期,但不足以扭转美联储(Fed)的态度。 市场参与者仍在押注央行将在11月实现25个基点的降息。这种猜测背后的理由是,会议以来发布的就业相关数据曾显示,劳动力市场比官员们投票支持缩减50个基点时所想的要强劲。

与此同时,多位美联储官员整周都在发声,他们大多支持这一决定,并表示相信通货膨胀将很快达到央行的目标。除此之外,美国公布了截至10月4日当周的首次申请失业救济人数,结果有点令人失望,因为申请人数意外达到25.8万。 周五,该国发布了9月生产者物价指数(PPI),环比增长1.8%,较前值1.9%有所放缓,但高于预期的1.6%。 从月度来看,生产者物价指数持平,而核心生产者物价指数上涨了 0.2%。

欧洲事件

来自旧大陆的消息远非令人鼓舞。 德国8月份的工厂订单月率大幅下跌5.8%,但同月的工业生产却超出预期地增长了2.9%。 8月份零售销售小幅增长1.6%,9月份消费者物价指数(HICP)月率为-0.1%,年率为1.8%。欧元区8月份零售业销售小幅增长0.8%,10月份Sentix投资者信心指数从上月的-15.4改善至-13.8。

此外,欧洲央行(ECB)发布了9月会议纪要。 该文件显示,决策者预计通货膨胀率将走高,然后在2025年下半年降至目标值。 官员们还指出,采购经理人指数(PMI)制造业产出的负面惊喜表明近期前景可能面临逆风。

其他因素

然而,欧元/美元货币对的走势并非只与欧洲或美国的情况有关。 金融市场正在密切关注中国,因为中国政府预计将采取刺激措施重振经济,但到目前为止,中国政府几乎没有提供有关这些措施的细节。 最初宣布刺激措施所引发的热情已经消退,投资者现在正等待中国财政部部长在周末举行的解释性新闻发布会。

在地缘政治紧张局势日益加剧的情况下,中东消息也令市场信心动摇,这不断增加了石油价格的上涨压力。

尽管如此,华尔街仍然保持了好的状态,标普500指数再创新高。 美股的动能反映了对美国经济的乐观情绪,尽管美联储的态度偏向鸽派,但仍限制了美元的看跌。

(亚汇网编辑:小七)

- 正文结束 -